Noticia Internacional

Enel Italia propone OPA por el 10% de Enel Américas para sumar apoyo a fusión

Francesco Starace envió una carta al directorio de la exEnersis para que comunique la oferta, que pagaría $ 140 por acción. AFP definían si cambiaban o mantenían su voto.

La dura posición que tomaron las administradoras de fondos de pensiones ante la propuesta para fusionar Enel Américas con el brazo de energías renovables en la región de su matriz italiana, gatilló que a horas de concretarse la junta de accionistas que votará el plan, llegara una oferta para intentar convencer a quienes estaban disconformes.

Según se conoció este jueves, Francesco Starace, máximo representante de la italiana, envió una carta al presidente de la exEnersis señalándole que en caso de que se apruebe la fusión con Enel Green Power en el continente, la matriz lanzará una Oferta Pública de Adquisición de Acciones (OPA) por hasta el 10% de la empresa.

Según informa, esto se hará a un precio de $ 140 por acción y se pagaría una vez que se consume la fusión (lo que está estimado para mediados del próximo año). Esto sería 28% más alto que el precio que deberían acceder los accionistas como derecho a retiro, el que se calcula en torno a $ 109 por papel, y un 20% más que lo que cotizó ayer, que fue de $ 116, según datos de la Bolsa de Santiago.

Como referencia, el 10 de enero se alcanzó el valor más alto de la acción, cuando logró $ 162. Ha promediado $ 122 en el año.

Si se aprueba la fusión entre Enel Américas y Enel Green Power (EGP), la matriz italiana subirá su participación en la nueva empresa desde un 65% a cerca del 75%. Si además concreta la OPA, podría llegar a 85% de la exEnersis.

Se estimaba que había cuatro AFP que estaban en contra de la propuesta original de la eléctrica, pero en la industria ya se comentaba ayer que algunas de ellas -con los nuevos términos- aprobarían el plan. Otras se mantenían en el rechazo.

Habitat fue la primera en reconocer su postura contraria y, junto con cuestionar la independencia de las valorizaciones que se hicieron del negocio, señaló la necesidad de haber hecho a través de una OPA, dando un premio por control.

Defensa de la operación

Previo a este anuncio -que este viernes se verá si recibe el apoyo suficiente-, Enel Américas salió a defender su plan y la información pública que se ha entregado en el proceso.

En un documento se fueron contestando las imputaciones que se hicieron por las administradoras. Uno de ellos fue respecto de los contratos de EGP con Enel Américas, indicando que para 2024 EGP Américas tendrá 44% de su energía contratado en subastas y 56% con filiales de Enel Américas, los cuales están todos 100% contratados con clientes libres. A lo que suma que a partir de 2026 tiene un 65% cubierto por PPAs.

“Las oportunidades de contratos se intensificarán con la gradual liberalización de mercado que se prevé. Actualmente en Brasil, un 30% de la demanda va para clientes libres. En los próximos 10 años, la expectativa es que pase a ser un 70%”, asegura, agregando que “a futuro el motor de crecimiento está en la generación renovable que hoy no tiene Enel Américas, y no en seguir siendo solo un mero comercializador de energía”.

También abordó la valoración de Enel Américas y EGP Américas, reiterando que la ecuación de canje propuesta está en línea con el promedio de los evaluadores y peritos independientes.

Fuente/Diario Estrategia Chile Minería www.chilemineria.cl www.facebook.com/chilemineria.cl/ twitter.com/CHILEMINERIA www.instagram.com/chilemineria #chileminería, #minería, #energía,#cobre,#centrocesco, #negocios,#aprimin

Business

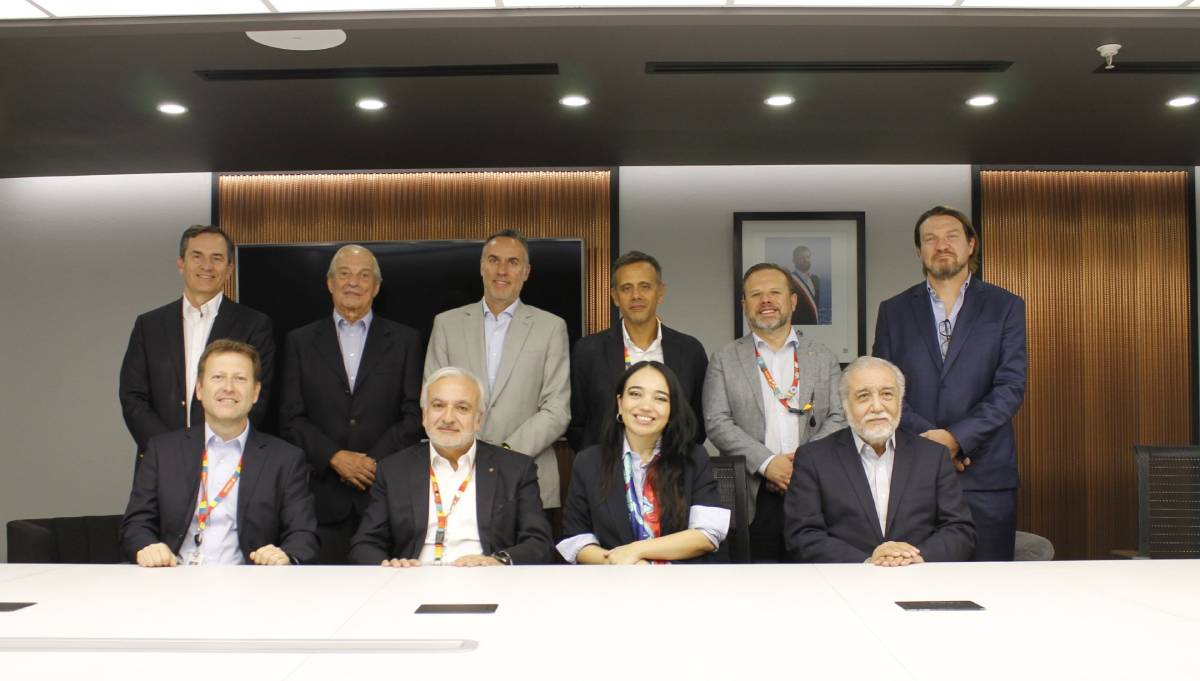

CODELCO SE REÚNE CON PROVEEDORES DE LA MINERÍA PARA FORTALECER LA COLABORACIÓN EN TEMAS COMUNES

El encuentro estuvo liderado por el presidente ejecutivo de Codelco, Rubén Alvarado, y la presidenta de Aprimin, Dominique Viera, quienes comentaron que ya están en marcha mesas de trabajo para avanzar en aspectos como productividad y homologación.

Representantes de la Asociación de Proveedores Industriales de la Minería (Aprimin), liderados por su presidenta Dominique Viera, se reunieron con el presidente ejecutivo de Codelco, Rubén Alvarado, para fortalecer la colaboración entre ambos y avanzar en temas de interés común.

“Hemos tenido la oportunidad de compartirles cuáles son nuestros desafíos y cómo pueden colaborar y ser parte del cumplimiento de nuestras metas. Tocamos distintas materias y se adquirieron algunos compromisos que, en la medida que los vayamos cumpliendo, van a ser de mutuo beneficio”, describió Alvarado.

Mientras que Dominique Viera agregó que el encuentro les permitió conocer de primera fuente las necesidades de la compañía en términos de eficiencia, operatividad, recursos humanos y capacitaciones en temas de innovación. “Pensamos que los proveedores podemos hacer de puente para desarrollar soluciones, startups, capacitar y aportar desde nuestra vereda al crecimiento de Codelco”, enfatizó.

Mauricio Acuña, vicepresidente de Abastecimiento de Codelco enfatizó en que la colaboración con la industria de los proveedores es esencial para que Codelco alcance sus objetivos estratégicos. Describió que ya están activos múltiples comités con el gremio, entre ellos, los de homologación y productividad, innovación, laboral, sustentabilidad, educación, inversión, Woman in action y abastecimiento. “En Codelco Tenemos la convicción de que el trabajo colaborativo con nuestros socios comerciales es fundamental para enfrentar las metas desafiantes que tenemos y así aportar más a nuestro país”, comentó.

Además de Dominique Viera, por parte de Aprimin participaron en el encuentro el director ejecutivo Sergio Hernández, y los directores, Ari Bermann, Rodrigo Hübner, Pascual Veiga y José Pablo Domínguez. Por el lado de Codelco, acompañaron a Rubén Alvarado los vicepresidentes Mauricio Acuña, de Abastecimiento, y Gabriel Méndez, de Asuntos Corporativos y Sustentabilidad, además del gerente de Gestión y Administración de Contratos, Gyorgy Ferenc. Actualmente Aprimin cuenta con 132 empresas socias.

Chile Minería

www.chilemineria.cl

www.facebook.com/chilemineria.cl/

twitter.com/CHILEMINERIA

www.instagram.com/chilemineria

#chileminería, #minería, #energía,#cobre,#centrocesco, #negocios,#aprimin

Empresa & Sociedad

Codelco y CSIC firman acuerdo para desarrollar soluciones innovadoras en gestión hídrica y sustentabilidad

El acuerdo con la prestigiosa agencia estatal española tendrá una duración de 36 meses y un financiamiento máximo de € 1.800.000 por parte de la cuprífera, para abordar desafíos clave en materia de eficiencia hídrica, monitoreo y protección de cuencas y acuíferos, y sistemas de medición de variables hidrológicas, además de reducción de emisiones y material particulado.

Codelco y el Consejo Superior de Investigaciones Científicas (CSIC) de España firmaron un acuerdo marco para generar conocimiento y desarrollar soluciones tecnológicas en materia de gestión hídrica y sustentabilidad, buscando reducir el impacto ambiental de las operaciones de la minera estatal.

“Este convenio fue gestado en el marco de nuestro modelo de innovación abierta, cuyo principal objetivo es enfrentar los desafíos de la minería del futuro a través de la colaboración con actores nacionales e internacionales. En la Corporación, asignamos un valor estratégico a iniciativas que transformen esta industria en una más responsable con su entorno, en línea con nuestro propósito de ser pilar del desarrollo sostenible de Chile y el mundo”, comenta Rubén Alvarado, presidente ejecutivo de Codelco.

El CSIC es una de las agencias científicas estatales más prestigiosas de Europa, y cuenta con una larga trayectoria en innovación tecnológica e investigación multidisciplinaria. Gracias a esta alianza, los equipos de Codelco accederán a capacidades técnicas de vanguardia, además de softwares y laboratorios especializados, trabajando en conjunto con expertos(as) reconocidos(as) internacionalmente para desarrollar estudios y proyectos concretos.

“Somos la principal organización científica española, compuesta por más de 16.000 personas que trabajan en todos los ámbitos del conocimiento”, explica Francisco Javier Moreno, vicepresidente de Relaciones Internacionales de CSIC. “El acuerdo que firmamos permitirá que este conocimiento esté a disposición de Codelco para el diseño de iniciativas y medidas que permitan mitigar las consecuencias del trabajo minero, de modo que no se ponga en riesgo la sostenibilidad medioambiental de Chile y tampoco se deterioren las condiciones de vida de las comunidades”, agrega.

El acuerdo tendrá una duración de 36 meses y un financiamiento máximo de € 1.800.000 por parte de Codelco, distribuido en iniciativas específicas según lo definido por un comité directivo compuesto por representantes de ambas organizaciones. Las acciones priorizadas abordarán desafíos clave en materia de eficiencia hídrica, monitoreo y protección de cuencas y acuíferos, y sistemas de medición de variables hidrológicas. Asimismo, considera la revisión de estrategias para la reducción de emisiones y material particulado, sumado al control de la calidad del aire, entre otros temas.

Chile Minería

www.chilemineria.cl

www.facebook.com/chilemineria.cl/

twitter.com/CHILEMINERIA

www.instagram.com/chilemineria

#chileminería, #minería, #energía,#cobre,#centrocesco, #negocios,#aprimin

Empresa & Sociedad

Máximo Pacheco y la tranquilidad de Codelco con los aranceles de Trump que, de momento, no tocan al cobre

«Entonces, tenemos que estar como país muy tranquilo, de que somos un país muy importante para la economía de Estados Unidos, y eso es lo que de alguna manera reconoce la gestión y la relación comercial que hemos construido durante todos estos años», declaró Máximo Pacheco, desde India.

El presidente del directorio de Codelco, Máximo Pacheco, transmitió optimismo en relación a los aranceles que impuso el presidente Donald Trump a productos importados a Estados Unidos, entre los cuales no aparece el cobre de manera particular.

“(Chile) exporta su cobre a Estados Unidos con cero tarifa y el anuncio que ha hecho el presidente Trump en el día de ayer, confirma que Chile va a seguir exportando su cobre con cero tarifa”, dijo el máximo ejecutivo de la estatal, en el marco de la gira que encabeza el presidente Gabriel Boric a la India.

Las medidas arancelarias informadas en el denominado “Día de la Liberación”, apuntan a que los productos que Estados Unidos importe desde Chile tendrán que pagar el arancel mínimo base de 10% para ingresar al gigante del norte.

Según Pacheco, Chile es muy importante para Estados Unidos por sus altas necesidades de cobre, metal que experimenta una fuerte baja en la Bolsa de Metales, en una reacción inicial a los anuncios.

“Chile es su principal proveedor. La empresa más importante exportadora de cobre de Estados Unidos somos nosotros: Codelco”, sostuvo el ejecutivo.

A continuación, señaló que la relación comercial que ha construido Chile con Estados Unidos es de beneficio mutuo “y el hecho de que no se toquen los aranceles para el caso de Chile es una buena noticia, entendiendo que efectivamente continúa la investigación y que tendremos que esperar los resultados de esa investigación”.

Informe sobre el cobre

Luego, Pacheco aclaró que la investigación ordenada por Trump durante febrero para el cobre, y que está a cargo de la secretaría de Comercio, pretende es estudiar de qué manera se está comportando la oferta de cobre que llega a Estados Unidos y cómo se comporta a su vez el cobre que Estados Unidos exporta como chatarra.

“Nosotros como país tenemos que estar muy claros y muy confiados en que Chile es un país muy importante para el mundo por el cobre que produce y especialmente para Estados Unidos, que necesita mucho cobre porque es un país que quiere industrializarse y eso significa más cobre”, afirmó.

“Entonces, tenemos que estar como país muy tranquilo, de que somos un país muy importante para la economía de Estados Unidos, y eso es lo que de alguna manera reconoce la gestión y la relación comercial que hemos construido durante todos estos años”, concluyó Máximo Pacheco, desde la India.

Fuente/Pulso/LaTercera

Chile Minería

www.chilemineria.cl

www.facebook.com/chilemineria.cl/

twitter.com/CHILEMINERIA

www.instagram.com/chilemineria

#chileminería, #minería, #energía,#cobre,#centrocesco, #negocios,#aprimin

Noticia Destacada

Máximo Pacheco se reunió con el presidente del Grupo Adani en India y visitó instalaciones de nueva Fundición

“Es una oportunidad para ampliar nuestro relacionamiento y seguir diversificando nuestras alianzas comerciales y de colaboración”, dijo el presidente del directorio, quien además firmó un Memorándum de Entendimiento con la minera estatal Hindustan Copper.

El presidente del directorio de Codelco, Máximo Pacheco, se reunió con el presidente del Grupo Adani, Gautam Adani, en las instalaciones de la compañía en la ciudad de Ahmedabad, en India.

El consorcio es un conjunto diversificado de diez compañías que cotizan en bolsa, valorado en unos US$ 195 mil millones, asociadas principalmente a los sectores de infraestructura de servicios públicos, transporte, logística, commodities y energía, entre otros.

“En nuestra constante búsqueda por maximizar el valor de la compañía, visitar India, la quinta economía global, y en específico las instalaciones del Grupo Adani, uno de los principales conglomerados industriales del mundo, es una oportunidad para ampliar nuestro relacionamiento y seguir diversificando nuestras alianzas comerciales y de colaboración”, describió Pacheco.

Como parte de la visita, el presidente del directorio de la estatal se trasladó, luego, a las instalaciones de la empresa Kutch Copper Limited, filial a cargo del desarrollo de la fundición de cobre del grupo en la localidad de Mundra, al oeste del país, donde también visitó instalaciones portuarias y una planta solar.

La fundición que está construyendo el grupo Adani considera, además, una refinería de cobre y plantas de alambrón, tuberías, metales preciosos y de ácido, entre otras instalaciones. Codelco acordó recientemente el suministro de concentrados a partir de este año, lo que apoyará la diversificación de nuestra cartera de clientes. Toda la producción del grupo está considerada para el mercado local, sustentada en el fuerte crecimiento económico previsto en India, que tracciona al alza la demanda de metales críticos, como el cobre.

Gira presidencial y MoU

Tras estas reuniones, hoy se sumó a las distintas actividades de la gira presidencial a India del Presidente Gabriel Boric. En ese marco, la Corporación firmó un Memorándum de Entendimiento (MoU por su sigla en inglés) con la minera estatal Hindustan Copper Ltd. (HCL), para la cooperación e intercambio de información en actividades relacionadas a exploración y explotación de propiedades mineras, junto al procesamiento de minerales.

Con la firma de este documento se inicia el acercamiento para determinar las áreas de interés mutuo para concretar acciones de cooperación. Desde Codelco se pondrá a disposición la experiencia de décadas en exploración profunda, geotecnia y procesos metalúrgicos, mientras que HCL entregará sus conocimientos en innovación y tecnología, matemática avanzada e inteligencia artificial, robótica y big data.

El miércoles Pacheco participará en un seminario organizado por InvestChile en el que presentará los desafíos y oportunidades de Codelco a inversionistas del país asiático.

Chile Minería www.chilemineria.cl www.facebook.com/chilemineria.cl/ twitter.com/CHILEMINERIA www.instagram.com/chilemineria #chileminería, #minería, #energía,#cobre,#centrocesco, #negocios,#aprimin

Noticia Destacada

Codelco asegura financiamiento clave con banco japonés para reforzar la cadena global del cobre

El acuerdo incluye un préstamo con el JBIC por US$ 466 millones y un adicional de US$ 200 millones cofinanciado por un banco comercial. “Le asigno la máxima importancia a este financiamiento porque está sosteniendo la estrategia de desarrollo y crecimiento de Codelco, que busca hacer una contribución muy significativa al mundo con minerales críticos y fundamentales para la transición energética”, destacó Máximo Pacheco, presidente del directorio.

Codelco firmó un acuerdo de financiamiento con el Banco Japonés de Cooperación Internacional (JBIC por su sigla en inglés), organismo estatal que busca respaldar el suministro estable de concentrados de cobre hacia Japón. El acuerdo incluye un préstamo por

US$ 466 millones del JBIC y un adicional de US$ 200 millones cofinanciado por un banco comercial.

«Este préstamo refleja la sólida alianza entre Codelco y Japón, y contribuirá a fortalecer la resiliencia de toda la cadena de suministro de productos de cobre en Japón, asegurando su suministro estable y a largo plazo para las empresas japonesas. JBIC considera esta transacción como un primer paso hacia una colaboración más estrecha con Codelco y trabajará para generar oportunidades de inversión para las empresas japonesas en sectores como los recursos minerales, incluido el litio, y la descarbonización», afirmó Hayashi Nobumitsu, gobernador de JBIC.

En tanto, el presidente del directorio de Codelco, Máximo Pacheco, agregó que “le asigno la máxima importancia a este financiamiento porque está sosteniendo la estrategia de desarrollo y crecimiento de Codelco, que busca hacer una contribución muy significativa al mundo con minerales críticos y fundamentales para la transición energética, interés que es compartido con Japón”.

Pacheco recordó que Codelco tiene una larga trayectoria de colaboración con el JBIC, que se acentuó aún más en noviembre de 2023 cuando ambas instituciones firmaron un Memorándum de Entendimiento (MoU por su sigla en inglés) en que se comprometieron a profundizar su asociación en desarrollo minero, innovación y seguridad en el suministro de recursos. “Después de ese MoU los equipos de Codelco y JBIC han trabajado intensamente para lograr este financiamiento, que permite sostener la relación comercial de Chile con Japón, que tiene un componente muy importante en minerales críticos como el cobre, litio y molibdeno, para contribuir a que ambas economías sigan avanzando en la descarbonización”, agregó.

Previamente, y como parte de la historia de mutua colaboración, la entidad bancaria apoyó en 2012 el financiamiento de la Planta Molyb de Codelco en Mejillones que produce óxido de molibdeno y cuyos principales clientes pertenecen a la industria acerera nipona.

Esta nueva transacción representa un paso significativo para asegurar la cadena de suministro de cobre necesaria para cumplir con los objetivos de transformación tecnológica y descarbonización de Japón. JBIC tiene entre sus objetivos estratégicos responder a la transformación energética hacia una sociedad descarbonizada. Además, en su Política ESG (medioambiente, social y gobernanza) está comprometido con realizar esfuerzos ambiciosos y acelerados para reducir sus emisiones y las de su cartera de clientes institucionales. A su vez, reafirma el rol de Codelco como un socio clave para los actores globales que enfrentan las demandas cambiantes de la transición energética.

Chile Minería

www.chilemineria.cl

www.facebook.com/chilemineria.cl/

twitter.com/CHILEMINERIA

www.instagram.com/chilemineria

#chileminería, #minería, #energía,#cobre,#centrocesco, #negocios,#aprimin

-

Business2 días ago

Business2 días agoEXPOMIN 2025 PRESENTA EL NUEVO PABELLÓN DE INNOVACIÓN

-

Empresa & Sociedad1 día ago

Empresa & Sociedad1 día agoClayton Walker, jefe de cobre de Rio Tinto: “BUSCAMOS SER UN PRODUCTOR SIGNIFICATIVO DE MÁS DE 200.000 TONELADAS DE COBRE AL AÑO”

-

Empresa & Sociedad5 días ago

Empresa & Sociedad5 días agoEL LITIO DE SQM NO CORRE RIESGO POR TRUMP: SOLO EL 2,6% VA A ESTADOS UNIDOS

-

Business17 horas ago

Business17 horas agoCMPC VENDE EN MÁS DE US$70 MILLONES SUS ACTIVOS DE TRANSMISIÓN ELÉCTRICA EN CHILE

-

Crecimiento6 días ago

Crecimiento6 días agoANTOFAGASTA MINERALS AUMENTA PRODUCCIÓN DE COBRE Y PROYECTA PERSPECTIVAS SÓLIDAS PARA EL COBRE

-

Business1 día ago

Business1 día agoSEMINARIO APRIMIN ENTREGA CLAVES PARA UNA GESTIÓN EFICIENTE DE CONTRATOS EN MINERÍA

-

Noticia País5 días ago

Noticia País5 días agoCPC ENCABEZA PRIMER ENCUENTRO DE GREMIOS EMPRESARIALES EN LA REGIÓN DE AYSÉN